智能马桶市场的增长在2024年上半年遭遇了“刹车”,线上销额同比下滑近20%,销量同比下滑近15%。

在国内卫浴市场,九牧(JOMOO)的智能马桶一直以“中国第一,世界前三”的豪言壮语占据了行业的制高点。

但在这一光鲜亮丽的表象之下,九牧的营收数据却如同一个谜团,充满了矛盾和争议。同时,主打高端卫浴的九牧,如今也因消费者的投诉而频频陷入口碑危机。

智能马桶“刹车”?

在科技日新月异的今天,智能家居已成为现代家庭的新宠,其中智能马桶以便捷性和舒适性备受消费者青睐,但市场总是风云变幻,当下的智能马桶行业面临着增长瓶颈。

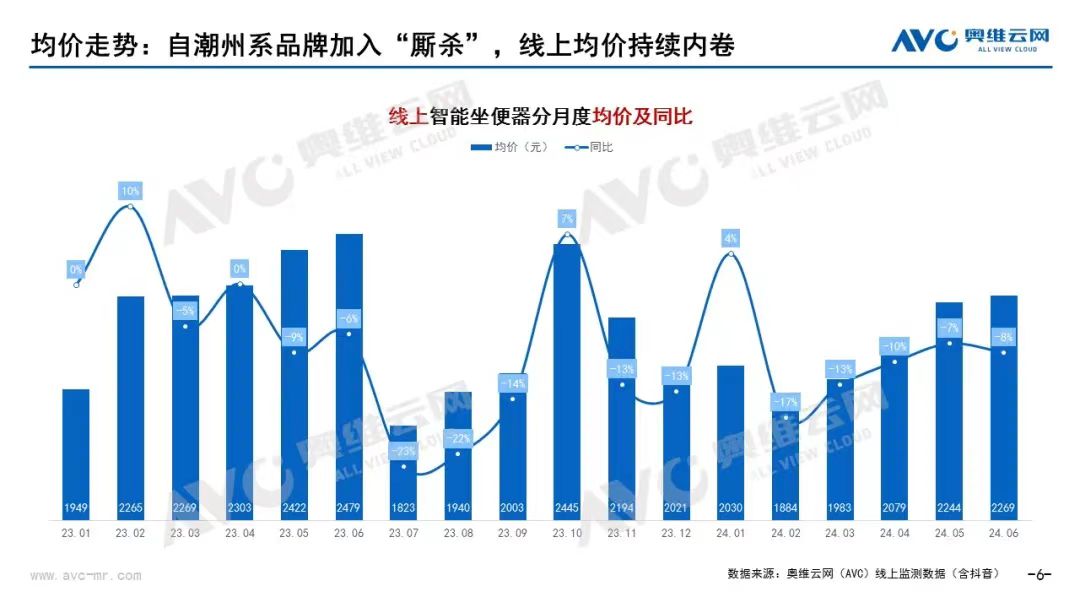

8月7日,奥维云网(AVC)线上推总数据显示,2024年上半年智能坐便器行业销额为25亿元,同比下滑19.9%;销量为115万台,同比下滑14.7%。

智能马桶行业的整体下滑并非无迹可寻,背后是多重复杂因素的交织。经济环境的不确定性增加了消费者的谨慎心理,对于非必需品的投资变得更加犹豫,这直接影响了智能马桶等家居升级产品的市场需求。

其次,智能马桶作为房地产的下游产业,其市场销售情况与房地产市场的冷暖紧密相关。近年来,房地产市场持续调整,新开工面积减少,家装需求随之减弱,导致智能马桶的市场需求相应下降。

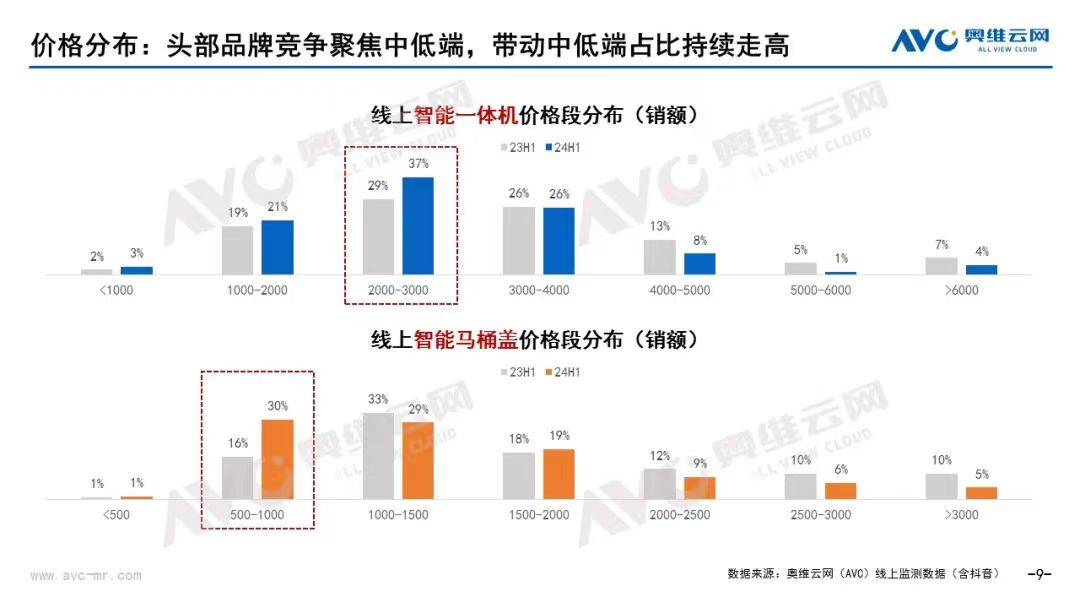

随着智能马桶市场的快速发展,越来越多的企业涌入这一领域,竞争日趋激烈。价格战成为了不少品牌争夺市场份额的手段,这导致了整个行业的利润空间被压缩。

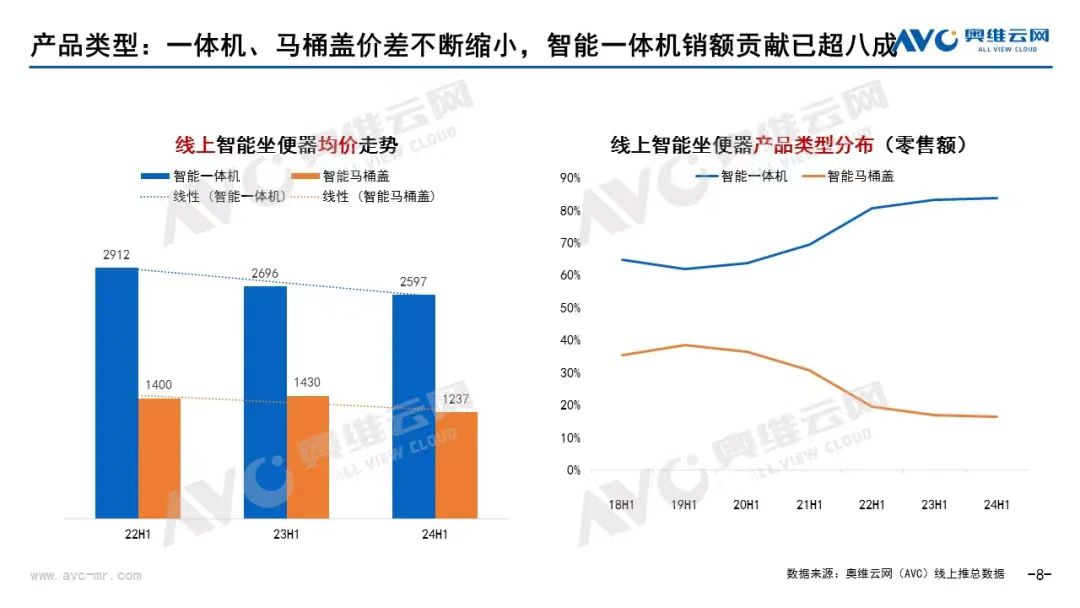

奥维云网(AVC)线上监测数据显示,今年上半年,无论是一体机还是马桶盖,价格段都明显呈现下移趋势。智能一体机集中在2000-3000元区间,智能马桶盖集中在500-1000元区间。前者的销额占比达到了37%,后者销额占比进一步提升至30%。

在国内市场,成立于1990年的九牧(JOMOO)最早以适应矿山采煤机使用的喷淋除尘设备起家。自2007年起,九牧开始发力智能马桶业务,并主打中高端路线,以“中国第一,世界前三”的口号卖力营销。然而,在市场整体低迷的背景下,作为九牧拳头产品的智能马桶业务也不可避免的面临挑战。

九牧在智能马桶领域拥有一系列技术优势,如自动翻盖、温水清洗等,这些功能在初期为九牧赢得了市场的认可,但随着技术普及和竞争对手的追赶,九牧的技术优势逐渐被削弱。

同时,在高端市场的品牌影响力上,九牧相较于科勒、TOTO等国际品牌仍显不足,这限制了其在品牌溢价上的操作空间。再加上,九牧的智能马桶产品定价相对较高,这在一定程度上限制了其市场拓展,尤其是当性价比成为消费者重要的考量因素时。

此外,“数智化”已成为整个卫浴行业的发展趋势,几乎所有的品牌都在积极探索和推进数智化转型,加大技术研发和应用方面的投入。在这种情况下,九牧所推广的“数智化”概念难以形成独一无二的技术壁垒,无法与竞争对手拉开明显的差距,因为其他品牌同样能够提供类似的数智化功能,如静音、杀菌等。

以九牧今年5月推出的X90智能马桶为例,宣传强调“超静音数智马桶”,冲水音量低至38分贝,且可以对使用者进行日常护理、消炎杀菌、皮肤修复,全水路除菌系统的除菌率高达99.9%等。

不过,市面上主打类似功能的产品并不少见。比如,R&T瑞尔特的A6Pro智能马桶搭载独家专利的E-SHION轻音净冲技术,还自带全方位杀菌技术。恒洁的智能马桶除了静音功能,还增加了“超漩能0压冲水”技术,可以有效提高冲洗效率等。

分析机构预计,2024年智能马桶行业规模仍将下滑。奥维云网(AVC)预测数据显示,2024年我国智能坐便器线上销额为57亿元,同比下滑17.0%;销量为267万台,同比下滑13.3%。

营收迷雾

九牧作为国内卫浴行业的领军品牌之一,在近年来的发展过程中,营收数据的披露却屡次出现矛盾和争议。

从公开信息来看,九牧官方声称2021年的销售额为152亿元,同比增长35%。然而,如果根据这一数据推算,2020年的销售额约为112.59亿元。

与此同时,九牧宣称2020至2022年的三年累计销售额超过500亿元。这意味着2022年的销售额需要达到235亿元,同比增长55%。但九牧又表示2022年的销售额同比增长超过20%。若以此推算,2022年的销售额应该略高于182.4亿元,而不是235亿元。

此外,九牧自己公布的销售数据与第三方机构发布的数据存在较大出入。例如,2020年5月,长江商学院推送的一篇对九牧的专访文章提到,“2018年,九牧厨卫以120亿的销售额位居中国卫浴企业第一名”。而在2020年8月,福建省工商联发布的百强民营企业榜单中,九牧以63.158亿元排在第47位。

种种迹象表明,九牧的销售数据存在着明显的不一致之处,这不仅引发了外界对其财务透明度的质疑,也让其真实的市场表现变得扑朔迷离。

对于九牧营收数据的前后矛盾,可能存在多方面的原因。一是营销策略与实际销售脱节,企业在营销中习惯使用夸张的数字来吸引眼球,而在实际营收数据上可能存在夸大或隐瞒的情况。

二是统计口径的差异,企业可能根据不同的场合和需要,使用不同的统计口径来报告销售额。例如,在公开场合可能倾向于使用更为乐观的数据,而在内部管理中则可能使用更为保守的数据。

三是在不同的发展阶段和市场环境下,企业为了在竞争中占据有利地位,可能会通过调整营收数据的方式来影响竞争对手的判断。

值得关注的是,九牧还提出到2030年实现销售额1000亿元,这无疑是一个极具挑战性的目标。因为根据九牧2021年152亿元的营收数据,要实现这一目标,九牧在未来几年中需要保持极高的复合年平均增长率,但在当前的市场环境下并非易事。

9月10日,奥维云网(AVC)发布的监测数据显示,今年1-7月精装修市场卫浴整体配套项目619个,同比-15.8%,市场规模累计152万套,同比-20.2%。

从品牌来看,今年1-7月精装项目中整体卫浴市场参与品牌79家,TOP10品牌占据超八成市场份额,其中科勒领先,其次为高仪、汉斯格雅、唯宝、TOTO等头部卫浴品牌。而从品牌性质看,外资品牌份额为79.4%,同比-3.3%,TOP3品牌为科勒、高仪、汉斯格雅;内资品牌份额为20.6%,同比+3.3%,TOP3品牌为九牧、箭牌、恒洁。

当前房地产市场低迷,对卫浴行业产生了较大的负面影响。同时,全球经济的不确定性也增加了企业实现高增长目标的难度。

九牧不仅要面对国内同行的竞争,还要应对国际品牌的挑战。特别是在高端市场,九牧的品牌影响力和竞争力仍有待提升。此外,新兴品牌的崛起也对九牧的市场份额构成了威胁。

九牧在卫浴领域有一定的技术积累和市场基础,但要实现千亿目标,不仅需要在技术创新上不断突破,更需要在市场策略、品牌建设和客户服务等多个维度全面提升。未来几年,九牧能否在复杂多变的市场环境实现营收千亿,仍是一个值得观察的问题。

深陷口碑危机

在竞争激烈的卫浴行业,九牧近年来频繁遭遇消费者的投诉,正面临着严重的口碑危机。

在黑猫投诉平台及其他社交媒体上,关于九牧的投诉声音不绝于耳。消费者们反映的问题主要集中在产品质量、安装问题、售后服务以及夸大宣传等方面。

智能马桶作为九牧的明星产品,却频繁出现质量问题。有消费者反映,购买的智能马桶存在冲水不畅、漏水等问题,严重影响了正常使用。同时,其它产品也存在一些质量问题,例如花洒出水不畅、材质易腐蚀等。

售后服务是消费者在购买卫浴产品时非常关心的一个方面,但九牧在这方面的表现却令许多消费者失望。有消费者反映,售后服务响应不及时、产品配送延误、维修周期长、维修质量也无法保证等。更有甚者,部分售后服务人员态度恶劣,对待消费者的问题敷衍了事。

此外,一些消费者表示,购买的产品功能与宣传不符,九牧在市场营销中存在过度宣传的现象。

早在2018年,四川省绵阳市工商局发布2018年上半年流通领域商品质量抽检结果中,九牧生产的两款产品被检验为不合格产品。2021年,在福建省市场监督局抽检中,九牧售卖的自动干手器被检测出不符合标准规定。

这些问题不仅损害了消费者的利益,也严重侵蚀了九牧的品牌公信力。九牧口碑危机的背后,既有企业内部管理的问题,也有外部市场环境的影响。

在快速扩张的过程中,企业可能忽视了对产品质量的严格把控。为了降低成本,部分产品的原材料选择和生产流程可能存在问题,导致产品质量不稳定。

其次,在售后服务方面,企业售后服务人员数量不足、专业技能培训不到位等问题,导致售后服务体系不完善,严重影响了消费者的使用体验。

在激烈的市场竞争中,企业为了追求市场份额和销售额,采取的营销策略可能存在夸大成分,造成消费者期望与实际体验不符。

如果不加以重视,口碑危机可能对九牧的品牌形象造成不小的冲击。因为消费者对品牌的信任度降低,将直接影响到产品的销售和市场份额。

当前,国内卫浴市场正处于转型升级的关键时期。随着房地产市场的调整,传统卫浴产品的市场需求趋于饱和,而智能化、个性化的高端产品逐渐成为市场的新宠。此外,消费者对于卫浴产品的选择不再局限于功能性,而是更加注重品质感与智能化体验。

近年来,九牧也在积极探索多元化布局,提出“泛家居战略”,尝试扩展到厨柜、衣柜等多个家居领域,以实现业务多元化,降低单一市场风险。

2023年,九牧公布了“科技卫浴战略”和“全球化战略”,一是加大对智能卫浴产品的研发投入,试图通过技术创新来提升产品附加值,以差异化竞争策略在市场中占据有利位置;二是,通过收购国际品牌及在海外建立设计中心、智慧家居研发中心和运营中心等方式,加快国际化步伐,意图用全球布局寻找新的增长极。

尽管九牧在多元化经营与智能化转型上做了诸多努力,但要实现设定的千亿营收目标,仍面临不少挑战。品牌信任度的重建是一项长期工程;其次,技术更新换代速度快,需持续投入研发,保持技术领先优势;随着消费者需求的日益多样化,还需进一步贴近市场,灵活调整产品策略,以更好地满足不同层次的消费需求。