近日,市净率垫底的民生银行迎来暖冬利好,刘永好欲出手“举牌”。

11月18日晚间,民生银行发布公告称,根据相关规定,该行将就持股5.00%以上股东变更事项向国家金融监督管理总局报送核准申请。

公告显示,新希望化工投资有限公司拟通过二级市场增持该行股份,增持方式为集中竞价交易和大宗交易。截至11月18日,新希望集团控制的南方希望实业有限公司(下称“南方希望实业”)、新希望六和投资有限公司(下称“新希望六和”)合计持有民生银行总股份比例为4.96%。

从财报看,今年前三季度,民生银行业绩持续下滑,实现营业收入1016.60亿元,归母净利润304.86亿元,同比降幅分别为4.37%、9.21%。小微、零售信贷风险攀升,存量房贷利率调整金额约达3800亿元

可以说,回望整个2024,民生银行寒意阵阵,尤其是北京分行更是风波不断,年关难过。

降薪风波不断

今年9月,民生银行北京分行再度被曝出全面降薪的消息,最高降幅达50%,同时部分工作相关报销及福利被暂停。此消息迅速引发市场关注,尽管民生银行在9月23日迅速回应称传闻不实,并表示北京分行经营稳健,员工薪酬未变,且已向警方报案,但“降薪风波”仍持续发酵。

事实上,这并非民生银行首次遭遇降薪传闻。今年7月初,就有消息称其北京等部分地区分行已降薪40%,年底前可能进一步降至50%。频繁的传闻使得民生银行的经营状况和员工处境成为公众关注的焦点。

民生银行2024年半年报的数据似乎为这些传闻提供了一定的佐证。

报告显示,上半年全行员工薪酬总额较去年同期下滑了6.54%,降至122.43亿元。更引人注目的是,应付职工薪酬的降幅高达30.16%,减少至100.84亿元,公司解释这主要是由于应付工资、奖金、津贴和补贴的减少。

外界分析认为,民生银行北京分行频频陷入降薪传闻,可能与其近年来深陷泛海系贷款坏账风险有关。作为民生银行的重要分支,北京分行与股东间的关联交易蕴含巨大风险,尤其是与泛海系的业务往来,更是让其经营压力倍增。

受累股东“提款机”

不得不说,民生银行,一度沦为股东的“提款机”,北京分行受波及较为严重。

据民生银行2024年半年报披露,民生银行的关联贷款余额高达799亿元,其中泛海系、东方系均为贷款大户。大家保险(前安邦保险)与民生银行拥有高达234亿元的关联贷款。

今年九月下旬,民生银行再向其股东“泛海系”及其实际控制人卢志强提起诉讼,要求偿还累计54亿元人民币的借款本金及相关利息、罚息。这标志着双方的矛盾已难解难分。

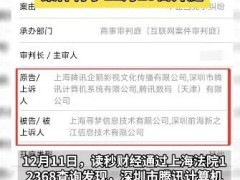

据了解,今年中旬,民生银行北京分行以金融借款合同纠纷为由,对泛海集团、泛海控股、通海控股、泛海不动产投资、泛海股权投资、星火房地产、泛海建设青岛、深圳泛海置业、武汉中央公司、武汉中心公司、卢志强等提起诉讼。

根据公告,2019年3月,泛海集团与北京分行签订《流动资金贷款借款合同》,合同约定借款金额为人民币12亿元,截至起诉日,分期还款计划项下应还未还本金8亿元。担保方式为泛海控股股票质押、通海控股以及卢志强保证担保。

2019年9月,泛海集团与北京分行签订《流动资金贷款借款合同》,合同约定借款金额为人民币31亿元,尚欠本金30.71亿元,担保方式为联想控股股份有限公司股权质押、通海控股以及卢志强保证担保。

同月,泛海控股与北京分行签订《流动资金贷款借款合同》,合同约定借款金额为人民币17.8亿元,截至起诉日,分期还款计划项下应还未还本金3亿元,担保方式为泛海不动产投资股权质押、泛海集团、泛海不动产投资、泛海股权投资、星火房地产以及卢志强保证担保。

此后的2019年12月至2020年10月期间,泛海集团等与民生银行北京分行亦多次签订金融借款合同,并有多笔借款未归还。

早在去年1月,民生银行就走上了与“泛海系”、卢志强“对薄公堂”的路。据当时的公告显示,民生银行向“泛海系”企业以及卢志强追债本金规模高达70亿元。

本次民生银行在公告中指出,该行借款人泛海集团、泛海控股未按合同约定履行还款义务,相关保证人未履行保证担保责任。民生银行提出诉讼请求,判令被告泛海集团偿还原告借款本金人民币合计42.66亿元、判令被告泛海控股偿还原告借款本金人民币合计12亿元,以及相应的利息、罚息和复利等。

一个好消息是,2024年10月30日,泛海控股收到北京金融法院送达的《民事判决书》,判决生效之日起十日内向民生银行偿还欠款本金3亿元; 民生银行在确定的债权范围内,有权就公司、武汉公司提供的抵押物、质押物的折价或拍卖、变卖价款优先受偿。

可以说,2024年,民生银行北京分行正在负重前行,泛海系”坏账旧疾始终阴影笼罩,在面临经营压力和市场传闻的双重挑战下,民生银行北京分行如何稳定员工队伍、提升市场信心,将是其未来需要重点解决的问题。